Налог на вклады физических лиц в 2020 году: условия, ставки

Содержание:

- Когда возникает доход по вкладу в банке

- Какие виды вкладов облагаются

- Когда надо платить?

- Частые вопросы

- Может выбрать не вклад, а что-то еще?

- Облагается ли

- Вместо заключения

- Кто будет оплачивать налоги с доходов в виде процентов по депозиту?

- Параметры вкладов для налогообложения

- Распределить между родственниками

- Когда начнём платить?

- Каким будет порядок расчета налогооблагаемой базы

- Какой налог с депозита юридического лица

- Как рассчитывается размер налога на вклады

- «Сидеть и чинить государю прибыли»

- Порядок уплаты

- Отмена налога на вклады для неработающих пенсионеров в 2021 году

- Распределить по разным счетам

- Текущий порядок налогообложения по вкладам физических лиц

Когда возникает доход по вкладу в банке

По статье 223 Налогового кодекса доход возникает в день его выплаты. В зависимости от условий на которых открыт банковский вклад дата получения дохода может различаться. Банки предлагают несколько вариантов начисления дохода. Сведем основные из них в таблицу:

| Условия выплаты процентов по договору банковского вклада (счета) | Дата получения дохода |

| Ежемесячно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежемесячно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежеквартально без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежеквартально с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежегодно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежегодно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| По окончании срока на который открыт вклад | День закрытия вклада и перечисления денег (в том числе процентов) на другой вклад или счет |

Важно учитывать, что если у вас открыт долгосрочный вклад, то налог нужно платить после начисления процентов по нему. Конечно при условии, то они превышают необлагаемую сумму

Поэтому под новый порядок налогообложения попали вклады, открытые до 2021 года, но закрытые 01.01.2021 или после этой даты.

Какие виды вкладов облагаются

В России налоги на доход с граждан, квалифицируемых как – «физические лица», изымаются только с конкретного размера доходной суммы, которую физическое лицо может получить. Это говорит о том, что не все виды вкладов подпадают под процедуру налогообложения.

Поэтому рассмотрим виды вкладов, подлежащих процедуре налогового обязательного платежа в госбюджет из доходов, полученных с депозитариев.

Виды вкладов, облагаемых налогом на прибыль:

| Вид депозита |

Условия налогообложения |

| Счет, открытый в валюте – российские рубли. | Размер процентов для доходности по депозиту должен быть больше на 5% рефинансирующей ставки от ЦБ РФ. |

| Счет, открытый в иностранной валюте – американские доллары (США) и валюта Евросоюза евро (ЕС). | Размер процента доходности по валютному вкладу должен быть выставлен банком на уровне 9% годовых. |

Таким образом, на обязательность налогообложения не повлияют сроки размещения вклада, функции его автопролонгации, а иногда даже и частичное снятие или пополнение, в зависимости от объемов дополнительных сумм или сумм, послуживших в расходных операциях.

На обложение подоходным налогом влияет очень сильно:

- размер суммы, расположенной на счете;

- ставка, установленная банком в виде годовых процентов по счету;

- ставка рефинансирования, установленная Центробанком.

Доходом считается именно сумма в денежном виде, которая приумножает размер вклада начисленными процентами, в свою очередь, проценты начисляются на объем денежной массы, расположенной на счете.

Поэтому важны эти оба параметра сразу – объем денег на депозитном счете и величина ставок годовых.

Так за последние 5 лет самой высокой такой ставкой были показатели по 2020 году, тогда как на 2020 год они изменились в сторону уменьшения.

Плохо это или хорошо – нужно отслеживать на практике при расчетах размера налога на прибыль, который всецело зависит от данной ставки.

Именно такой должна быть ставка по вкладу (депозиту), чтобы банк начинал уже перечислять с его доходности налог на прибыль в налоговые структуры.

Максимум можно найти 11% или 11,5% доходного тарифа по вкладу. Так и физических. Получается, что в большинстве случаев депозиты в России не облагаются налогом.

Когда надо платить?

Впервые уплатить этот налог за процентные доходы, полученные в 2021 году, придётся только в 2022 году (срок уплаты до 1 декабря 2022 года).

При расчёте суммы налога будут учитываться процентные доходы за тот год, в котором они были фактически получены.

Так что не всё так страшно, как кажется на первый взгляд

Последний год показал, как важно наличие подушки безопасности на случай непредвиденной ситуации. Размер налога не настолько значительный, чтобы прятать деньги под подушку, — это только обесценит накопленные средства

Вклад и сегодня остаётся консервативным способом хранения денег. Проценты позволяют получать небольшую, но стабильную и гарантированную прибыль. Например, в МТС Банке можно оформить по ставке до 5,8% годовых и с ежемесячной выплатой процентов.

Частые вопросы

НДФЛ будут брать с каждого вклада или с общей суммы?

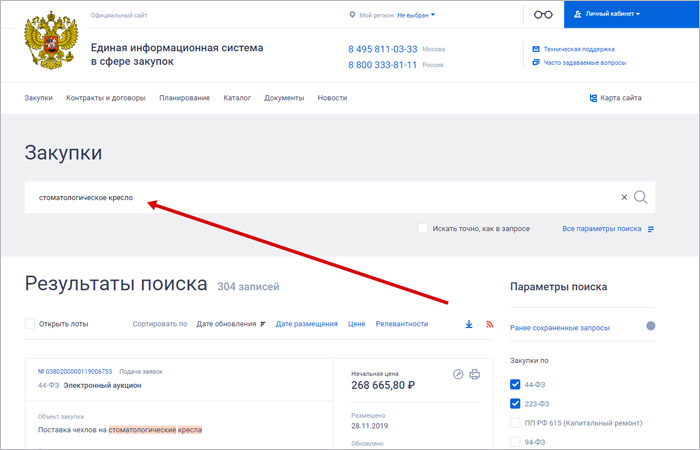

Услышав в нововведении, многие вкладчики сразу смекнули, что можно уйти от налога, если разделить свои сбережения, разложив их по разным банкам. Но на самом деле так легко обвести государство вокруг пальца в этот раз не удастся.

При расчете налога будет учитываться ОБЩИЙ объем вкладов и инвестиций.

А значит, не важно на одном депозите или нескольких, в одном или разных банках лежат деньги

Как налоговики узнают, сколько денег у меня в разных банках?

Все просто. Банки будут передавать информацию о вкладах граждан в налоговые органы, а тем останется только сложить суммы, чтобы получить общий объем сбережений.

А если я храню деньги в иностранной валюте?

Вклады в валюте тоже попадают под действие нового налога. Даже если вы получаете доход с депозита, например, в долларах, то проценты будут пересчитываться в рубли по курсу ЦБ на день начисления.

Смотрите, какой процент сегодня у валютных вкладов в Сбербанке >>

Лайфхак

Дробить вклады и раскладывать деньги по разным банкам, чтобы уйти от налога с процентов, нет смысла.

Но можно доверить часть семейных сбережений родственникам: супругам, детям… Налог считается на каждое физическое лицо, а не на семью.

Можно разделить банковские вклады и инвестиции между родственниками так, чтобы у каждого была сумма менее 1 млн рублей.

Надо ли забирать деньги из банков?

Поскольку нововведение вступает в силу только с 2021 года, то срочно закрывать вклады, которые заканчиваются в этом году, чтобы не платить налоги, нет смысла.

А вот если вы сейчас планируете оформить вклад с получением процентов в 2021 году, то уже следует учесть новый налог в прогнозировании своих доходов.

Какая сумма не будет облагаться налогом в 2021 году?

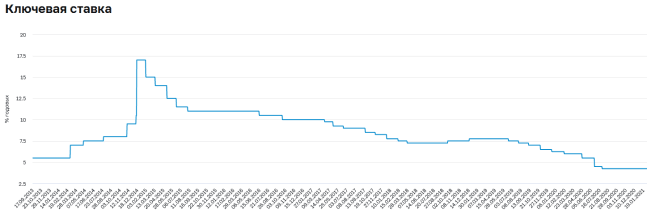

Величина налогового вычета будет зависеть от ключевой ставки Центробанка на начало 2021 года. Каков будет ее размер, спрогнозировать трудно.

Если инфляция в стране будет расти, то ЦБ, скорее всего, начнет повышать ключевую ставку. А если рост цен замедлится, то наоборот уменьшать.

Может выбрать не вклад, а что-то еще?

Банковский вклад интересен в первую очередь неквалифицированным инвесторам – это предельно простой и защищенный инструмент накоплений. Все вклады суммой до 1,4 миллионов рублей гарантируются государством в лице АСВ, проценты понятны и прозрачны, часто можно снимать их ежемесячно или ежеквартально, а вклад – регулярно пополнять. Но при этом средние ставки по вкладам уже опустились ниже 4% годовых – то есть, вкладчик заработает даже меньше, чем инфляция (а с учетом налога его «минус» будет еще больше).

Поэтому выгоднее смотреть в сторону более сложных и доходных инструментов. Проблема лишь в том, что НДФЛ облагается уже практически все, что только можно:

- индивидуальный инвестиционный счет – при желании можно оформить ИИС второго типа, и полностью освободить полученный доход от НДФЛ, но почти всегда выгоднее оформить ИИС первого типа и получить вычет в сумме до 52 тысяч рублей в год (13% от внесенной на ИИС суммы). Правда, придется продержать там деньги минимум 3 года, а с полученного инвестиционного дохода уплатить налог;

- брокерские счета – то же самое, только без вычетов. С любого дохода придется уплатить налог;

- вложения в недвижимость – при продаже недвижимости раньше, чем через 5 лет, придется заплатить НДФЛ с разницы между ценами покупки и продажи;

- вложения в драгоценные металлы, облигации, акции и т.д. – доход точно так же облагается НДФЛ (причем оформить все это будет сложнее, а вычета с 1 миллиона не будет).

Так что для простого человека выбор не очень большой – открыть вклад, согласившись на низкую процентную ставку и НДФЛ, или открыть ИИС, но ждать 3 года (и если будет доход от инвестиций – то тоже заплатить НДФЛ).

Таковы последствия всеобщей цифровизации – теперь ФНС «знает» практически все и обо всех, и скрыть от налогов какой-либо официальный доход попросту не получится.

Облагается ли

Депозитные программы банков позволяют сразу решить несколько задач – надежная сохранность свободных денежных средств вкладчика, являющихся его собственностью, страхование этой собственности и получение прибыли с суммы, размещенной на счете вклада в виде начисленных процентов.

Именно с приумножающих сумму вклада процентов и берется часть в уплату налога на прибыль, которая перечисляется в государственный бюджет.

При этом депозитами могут быть следующие виды ценного имущества вкладчика:

- деньги в разных валютах, а не только в отечественных денежных знаках;

- особые бумаги – акции и прочее;

- цветной металл – сейчас в ходу золото, серебро, платина.

По вкладам обычно начисляются довольно неплохие проценты, чтобы клиент мог получать хороший прибыток. Налог на прибыль с вклада – это процент налога, который берется с суммы, не являющейся первоначальной собственностью вкладчика, начисляемой на его счет в виде ставок капитала.

Потому что от этого зависит увеличение суммы, на которую начисляется процент, а следом и увеличение доходности счета.

Весь процесс налогообложения депозитов выполняется в порядке и на основании, определенных законодательных актов.

Статьи законов по налогам на прибыль с депозитных счетов:

|

Название закона |

Номер статьи закона |

Пояснение в отношении налогообложения по вкладам |

| Налоговое законодательство – Налоговый Кодекс России | П.1 ст.210 | Определение налоговой базы. |

| Ст.214.2 | Размер налога и обязанность его платить определяются строго из превышения процентов годовых по депозиту над ставкой рефинансирования (ключевой ставкой), выставленной Центробанком России. | |

| Ст.224 | Установлены размеры налогов для резидентов и нерезидентов России. | |

| Ст.217 | Перечислены виды доходов, которые не могут подлежать налогообложению в виде исключения. В данном случае интересен будет п.65 ст.217 НК РФ, где речь идет о том, что компенсационные выплаты вкладчикам не облагаются налогами на прибыль. |

Основным законодательным актом в деле по налогообложению депозитов является ст.214.2 Налогового Кодекса Российской Федерации.

Другими словами, налог надо платить не со всей суммы доходности, а только с ее части, которая является превышением установленного порогового значения.

И только для депозитов, сделанных в драгоценных металлах, налог будет исчисляться от всей суммы доходности, а не ее разницы между ставкой банка и ставкой Центробанка.

Вместо этого термина теперь используется – «ключевая ставка», устанавливаемая российским Центробанком, которая является весьма динамичным показателем, меняющимся из года в год.

В данном материале определение «ставка рефинансирования» используется для удобства понимания, о чем идет речь в содержании материала.

Вместо заключения

Еще в 2016 году Минфин активно заговорил о необходимости модифицировать систему налогообложения депозитов и вести налог на полную сумму доходов от финансовых вложений. Их аргументы в целом понятны:

- Есть прослойка богатых людей, которые не платят ни копейки налогов с миллиардных депозитов.

- Почему облигации облагаются налогами, а депозиты — нет?

- На сберегательных счетах россияне аккумулировали огромные суммы.

Предложения Минфина были восприняты плохо. Вполне очевидно, что против подобных инициатив выступают и банки (осознавая, что дополнительная налоговая нагрузка отпугнет вкладчиков) и простые люди, для которых сберегательные счета – вопрос выживания, а не роскоши.

Кто будет оплачивать налоги с доходов в виде процентов по депозиту?

Налогоплательщиком назначено финансовое учреждение, которое принимает средства на депозит, потому что госорганам проще следить за исполнением обязательств более законоисполняемой организацией, чем ожидать исполнения долга от налогоплательщика. Если налоговую декларацию гражданин подает один раз в год, то налоговые документы банков проверяются несколько раз в год разными надзорными органами.

Банк ведет налоговую отчетность по вкладам всех своих клиентов. Для этого каждый месяц заполняются необходимые документы, и перечисляется начисленная налоговая сумма в бюджет.

Вкладчику, если он потребует, предоставляется документ о доходах физ.лица. В нем указан доход, на который начислил банк нужный налог.

Параметры вкладов для налогообложения

Государству достается часть прибыли от размещения ценностей граждан в банках. В расчет принимается ставка рефинансирования от Центробанка, значение которой сейчас приравнивается к размеру ключевой ставки. Эта цифра периодически изменяется, и с 27 июля 2020 года составляет 4,25%.

Важно учитывать: налогообложению подлежат только вклады, в которых процентная ставка превышает ставку рефинансирования на 5 пунктов по договорам в рублях и на 9 пунктов по договорам в валюте других стран. Облагаться налогом будет прибыль по депозитам, оформленным под ставку выше, чем 9,25% и 13,25% годовых (для разных видов сделок).. Если проанализировать предложения на рынке вкладов, то можно убедиться в том, что найти достойный вариант размещения средств на банковских счетах на текущий момент практически нереально

Максимальное значение годовой ставки по депозитам в рублях для физических лиц сегодня редко перешагивает отметку в 7,5%, предельная доходность по договорам в долларах – 2,5%, а по депозитам в евро – 1,25% в год (данные действительны на октябрь−2020). Это недостаточно высокие значения, поэтому ни один из действующих вкладов не попадает под условия обложения НДФЛ

Если проанализировать предложения на рынке вкладов, то можно убедиться в том, что найти достойный вариант размещения средств на банковских счетах на текущий момент практически нереально. Максимальное значение годовой ставки по депозитам в рублях для физических лиц сегодня редко перешагивает отметку в 7,5%, предельная доходность по договорам в долларах – 2,5%, а по депозитам в евро – 1,25% в год (данные действительны на октябрь−2020). Это недостаточно высокие значения, поэтому ни один из действующих вкладов не попадает под условия обложения НДФЛ.

Распределить между родственниками

Подход похож на предыдущий — диверсификация. Но владельцы у счетов разные, соответственно, данные в налоговую придут по разным лицам и не объединятся.

Пока у нас не заработал закон об учёте доходов домохозяйств, поэтому при таком способе вложений налог не начислится.

Но тут надо просчитать каждый шаг.

- Если вклад оформлен на другое лицо, то деньги уже вам не принадлежат. Уверены, что доверяете сыну, тёте или сестре? Если же держатель вклада умрёт, то деньги можно будет получить только через наследство.

- В некоторых банках доход по крупным вкладам выше — возможно, разница в процентах нивелирует потери от уплаты налога.

Когда начнём платить?

Чтобы провести такие изменени, надо внести коррективы в Налоговый кодекс Российской Федерации. Для этого Госдуме придётся писать закон, рассматривать его, принимать. Но загвоздка не в этом. В самом НК РФ есть поправка, которая предписывает вводить меры, ухудшающие положение налогоплательщика, со следующего налогового периода, то есть, 1 января 2021. Чтобы это изменить, надо переписать НК РФ.

Главный вопрос, который преследует, — чего добьётся государство, вводя эту меру? Не побегут ли вкладчики перепрятывать деньги в другие активы, например, валюту, которая сейчас дорожает. Учитывая тенденцию к снижению ключевой ставки и падению доходности по вкладам, эта банковская опция становится всё менее привлекательной.

Каким будет порядок расчета налогооблагаемой базы

В соответствии с законом, налоговой базой считается сумма начислений по вкладам, превышающая проценты от 1 000 000 рублей по ставке Центробанка. При текущем показателе в 6,25% плата не будет взиматься с той части прибыли, которая составляет 62 500 рублей в год. Предполагается, что депозиты с доходностью до 1% и эскроу-счета также не будут подлежать налогообложению.

Если же полученная прибыль превышает 62 500 рублей, вкладчику необходимо будет оплатить взнос. Приведем пример: на вашем счете размещено 1 500 000 рублей. Взнос удерживается только с той части суммы, которая превышает 1 миллион рублей. В нашем случае – учитывается прибыль от 500 000 рублей. При показателе в 6,25% она составит 31 250 рублей. От этой суммы и необходимо оплатить 13% – чуть больше четырех тысяч рублей.

Какой налог с депозита юридического лица

С юридическими лицами не все так однозначно. Они традиционно открывают следующие счета: расчетный, вклад до востребования (процентная ставка по которому минимальна), срочный депозит. Финансовые вложения юридических лиц весьма привлекательны для банков по двум причинам:

- Масштабы вкладов, как правило, существенно выше.

- Вложения предприятий не участвуют в системе страхования накоплений (что снижает издержки банков).

ОСНО

Согласно статье 250 НК РФ предприятия на общей системе налогообложения признают доходы по депозитам в составе внереализационных доходов. А, значит:

- Фискальным агентом выступает само предприятие.

- Проценты полученные увеличивают базу по налогу на прибыль, который сегодня составляет 20%.

Если организация ведет бухгалтерский учет по методу начислений, то учет и простых и сложных процентов также должен вестись этим методом, вне зависимости от того, когда сумма вклада и начисленные проценты были переведены с депозитного счета организации на текущий. Отчетный период – месяц/квартал.

УСН

По аналогии с ОСНО, предприятия и предприниматели на УСН, казалось бы, должны придерживаться этой же схемы и учитывать проценты в составе внереализационных доходов. Об этом же говорит и статья 250 НК РФ. Налог на УСН составляет: 6% при налоговой схеме «доходы» и 15% при схеме «доходы минус расходы».

Однако здесь есть одна хитрость. В статье 346.15 черным по белому написано, что при выявлении объекта налогообложения не учитываются доходы предпринимателя, которые облагаются НДФЛ по ставкам, рассмотренным в статье 224, о которой мы уже вели речь выше. Руководствуясь этой статьей, предприниматель на УСН может избежать уплаты налогов.

Если юридическое лицо на УСН использует кассовый метод учета (что часто наблюдается на практике), то признание процентов (не важно, простых или сложных) в качестве доходов можно «отодвинуть» до самого момента возврата депозитной суммы на расчетный счет

ПСН

Наконец, при патентной системе налогообложения полностью «забыть» о налогах с процентов не получится. Дело в том, что ПСН строго ориентирована на профильную лицензированную деятельность предприятия. Финансовые вложения, очевидно, к ней не относятся. А, значит, потребуется вести раздельный налоговый учет.

Как рассчитывается размер налога на вклады

Величина НДФЛ по процентным доходам находится в прямой зависимости от нескольких факторов:

- размера капитала, помещенного на банковские счета;

- годовой процентной ставки, согласно конкретной программе;

- ставки рефинансирования, действующей в определенный временной промежуток.

Чтобы узнать сумму, причитающуюся к уплате по депозиту в отечественной валюте, нужно воспользоваться следующей формулой:

S = P * t / 100, в которой

S – объем налоговых отчислений;

P – размер прибыли;

t – налоговая ставка.

Для определения доходности капитала нужно применить формулу:

P = W * (N – K – 5) / 100 / 365 * n, где

W – капитал, хранящийся на депозитном счете;

N – годовой процент;

K – ставка рефинансирования;

n – длительность размещения средств, в днях.

На текущий момент к доходу резидентов применяется ставка в размере 35%. С нерезидентов РФ идет взыскание в размере 30%. Вклады в драгоценных металлах облагаются по-другому. Ставка по ним является фиксированной и составляет 13%.

Ситуация для примера

- Физическое лицо, зарегистрированное в Российской Федерации, и соблюдающее законы страны, 1 февраля открыло в банке депозитный счет в сумме 300 тыс. рублей.

- Договор оформлен на 6 месяцев, т. е. на 181 день.

- Ожидаемая доходность по вкладу – 13%.

- Ставка рефинансирования при подписании договора составляла 7,25, а с 1 апреля она была снижена до 6,25%. При расчете не учитывалась капитализация. В более сложных ситуациях применяется формула сложного процента.На заметку: на размер НДФЛ влияют такие условия, как пополнение депозита и колебания ставок.

- Величина прибыли рассчитывается следующим образом:

P = 300 000 (13,0 – 6,25 – 5) / 365 / 100 * 181 = 2603.42 руб. Именно эта сумма будет служить базой для налогообложения.

- S = 2 603,42 * 35 / 100 = 911,0 руб. Это налог на доход с процентов по депозитной операции, подлежащий уплате в бюджет.

Внимание: налогообложению подлежит не вся сумма процентного дохода, а разница между двумя значениями. Т

е. при утвержденной договором доходности в 14% и ставке рефинансирования в размере 4,25%, НДФЛ будет взиматься с разницы 9,75%.

НДФЛ по вкладам в иностранной валюте исчисляется по другой формуле.

«Сидеть и чинить государю прибыли»

Во времена правления Петра I казна оказалась в бедственном положении — слишком много денег требовалось на все задумки государя: флот, строительство Санкт-Петербурга, военные действия и прочее. Где взять деньги? Очевидно, что собрать с населения. Просто так не отнимешь, поэтому вводили налоги. Целый чиновничий отдел занимался тем, что придумывал новые подати. Это называлось «чинить государю прибыли».

Здесь будет город заложен. Добровольский Николай Флорианович. Фото: yandex. uz

За сотни лет в глобальном смысле мало что изменилось. Казна требует денег, из внешней торговли они не поступают, значит, население должно помочь. Сейчас бюджет испытывает повышенную нагрузку. Президент пообещал много социальных гарантий, от которых уже нельзя отказаться, доходы от нефти падают, всеобщий карантин из-за коронавируса требует денег от государства на поддержку бизнеса.

Новый налог хоть как-то восполнит пробел, а средства пойдут на помощь пострадавшим от коронавируса: оставшимся без работы, прибыли и шансов восстановить прежнюю жизнь в ближайшее время. Мысль ввести налог на доходность по вкладам не нова. Её уже озвучивал Михаил Мишустин. Президен её только оформил и ввёл нижнюю границу.

По предварительным подсчётам, бюджет получит более 100 миллиардов рублей. Выводы строятся на объёме вкладов свыше 1 млн рублей. По данным АСВ на 2020 год, их доля 55% — 31 трлн рублей. Президент говорит об 1% вкладчиков, имеющих на счетах миллион и более. Окуда такая цифра — пока не ясно. Невооружённым взглядом видно, что она занижена. 1 миллион — не такая большая сумма.

Миллион рублей — это немного. Фото: info67.ru

Сейчас налог на вклады и так есть, если его ставка превышает ключевую на 5 п. п. Удалось вложить деньги под 11% годовых? Заплати 35% от превышения. Но таких вкладов сейчас не сыскать, поэтому люди благополучно забыли о налоге.

Доход с инвестиций и без указа президента облагался налогом по ставке 13%. Ситуция точно такая же. НДФЛ удерживается только с дохода. Если инвестор продал акции по той же цене, что и купил или ниже, он ничегоне платит. НДФЛ с дивидендов вносит налоговый агент — компания, которая их выплачивает.

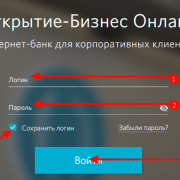

Порядок уплаты

В том невероятном случае, если на налог вы все-таки попадаете, не беспокойтесь. Банк все сделает за вас. Почему? Потому что является фискальным агентом (по аналогии с предприятием-работодателем при уплате НДФЛ). Банку вменяется в обязанность: рассчитать сумму налога, сформировать данные для 3-НДФЛ и передать документы в налоговую. Отчетный период – месяц. По этой же причине скрыть доходы у вас не получится.

А вот если у вас имеются в наличии счета в иностранных банках, вы ежегодно обязаны:

- Информировать налоговые органы об открытии и закрытии счетов, а также об изменении их реквизитов.

- Отчитываться о кумулятивном движении денежных средств по каждому счету за отчетный период (год).

- Предоставлять информацию по остаткам на всех счетах.

Срок давности дел, связанных с неуплатой налогов физическими лицами, составляет три года. Так что, если у вас когда-то были счета, о которых вы «забыли» сообщить, и вы не получали никакого «письма счастья» из ФНС — просто выкиньте все из головы.

Помимо денежного вклада физическим лицам доступны вложения в драгметаллах. В этом случае вы заплатите обычную ставку НДФЛ (13%) со всей суммы начисленных процентов.

Как быть, если НДФЛ уже уплачен, а договор банковского вклада расторгнут. Например, вы решили забрать деньги, не дожидаясь окончания срочного договора. В этом случае банк «превратит» ваш срочный депозит во вклад до востребования и пересчитает проценты в сторону уменьшения. Тогда вам необходимо посетить налоговую инспекцию по месту регистрации и оформить бумаги на возврат «лишнего» налога, перечисленного ранее.

Отмена налога на вклады для неработающих пенсионеров в 2021 году

Законопроектом предлагается установить освобождение от обложения налогом вышеуказанных доходов, получаемых неработающими пенсионерами. Законодатель полагает, что такая налоговая льгота должна предоставляться социально-слабым группам населения, таким как неработающие пенсионеры, наряду с уже действующими льготами по освобождению от НДФЛ пенсий, госпособий, социальных выплат, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие. При этом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что такие доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по стране, установленного для пенсионеров на соответствующий год.

В принятом законе не учтены интересы социально слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме в том числе налоговых льгот, говорится в пояснительной записке. «В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по РФ, установленного для пенсионеров на соответствующий год», — указывают авторы законопроекта.

Проценты, выплаченные физическому лицу по валютным счетам, пересчитываются в рубли по официальному курсу Банка России на день фактического получения этого дохода. При этом изменение размера валютного вклада, вызванное курсовыми колебаниями, при расчете суммы НДФЛ не учитывается.

При расчете НДФЛ не учитывается доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых, а также процентные доходы по счетам эскроу.

Однако в принятом Федеральным законом № 102-ФЗ не учтены интересы социально-слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме, в том числе, налоговых льгот.

Важно отметить, что российское налоговое законодательство отражает избранную любым социально-ориентированным государством политику по поддержке социально-слабых групп населения. В частности, статья 217 Налогового кодекса Российской Федерации (далее — НК РФ) освобождает от налогообложения такие доходы как пенсии, государственные пособия, социальные выплаты, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие

Статьей 407 НК РФ предусмотрено освобождение от налога на имущество по одному объекту налогообложения определенного вида пенсионеров и лиц предпенсионного возраста. В условиях, когда прожиточный минимум пенсионера не соответствует фактическим потребностям взрослого человека (в 2021 году средний прожиточный минимум пенсионера в целом по России установлен 10 022 рублей), многие граждане стараются в период трудовой деятельности сделать накопления, которые позволят им не бедствовать в старости. Полтора миллиона рублей — это сумма, которую можно скопить за 25 лет, откладывая по 5 тысяч рублей в месяц. Учитывая, что в результате пенсионной реформы возраст выхода на пенсию по старости был повышен до 60 лет для женщин и 65 — для мужчин, чтобы скопить такую сумму потребуется потратить больше половины трудовой жизни. Если откладывать меньше 5 тысяч в месяц, то на накопление суммы в 1,5 миллиона может уйти вся активная в трудовом плане жизнь человека.

С выходом на пенсию неработающий пенсионер больше не имеет трудовых доходов и, как следствие, возможности продолжать создавать накопления. В этих условиях потеря даже трех тысяч рублей в год будет для него ощутимой.

В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по Российской Федерации, установленного для пенсионеров на соответствующий год.

Распределить по разным счетам

Это заблуждение тянется с самого объявления о внедрении нового налога. Дмитрий Песков, комментируя новшество, заявлял:

Мнение ошибочно. Банки до 1 февраля каждого года отчитываются в ФНС об имеющихся у россиян счетах. То есть в одно ведомство стекается информация обо всех деньгах, которые каждый из нас хранит в банке. Исходя из этой информации, ФНС сформирует требование по уплате налога.

Правило касается не только вкладов. Банки направляют в налоговую информацию по накопительным и текущим счетам, а они тоже попадают под налогообложение.

Например, у гражданин N распределил деньги по счетам таким образом:

- вклад суммой 1 500 000 рублей. Доход за год — 75 000 рублей;

- накопительный счёт суммой 300 000 рублей. Доход за год — 18 000 рублей;

- текущий счёт с начислением процентов на остаток. Сумма каждый месяц разная. Доход за год — 10 000 рублей.

В итоге налоговая зафиксирует сумму для расчёта налога — 103 000 рублей. Налогом не облагается минимум в 1 000 000, умноженный на ключевую ставку. Если Цб не изменит ключевую ставку, то необлагаемый минимум составит 42 500 рублей.

Высчитываем налооблагаемую базу для нашего примера: 103 000 — 42 500 = 60 500 рублей. Вычисляем НДФЛ 60 500 *0,13 = 7 865 рублей.

Текущий порядок налогообложения по вкладам физических лиц

По закону, все денежные поступления, которые получает гражданин, облагаются определенной пошлиной. В государственный бюджет поступают средства из заработной платы, наследства, выигрыша и т. д. Налог на вклады физических лиц представляет собой часть дохода, полученного от начислений по депозиту.

Какой вклад облагается налогом

Формально выплата взимается с прибыли, полученной от рублевых и валютных депозитов. При этом на уплату НДФЛ влияют такие параметры, как:

- сумма средств, размещенных на депозите;

- величина начислений по определенной программе;

- ставка рефинансирования на текущий год.

Налогом облагаются только начисленные проценты, поскольку они считаются прибылью физического лица. Однако в условиях современной реальности доходность депозита слишком мала. В лучшем случае она позволяет перекрыть уровень инфляции и сберечь собственные средства граждан. Прибыль же, которую получают российские граждане, минимальна.

Сколько составляет налог на вклады

Согласно п. 1 ст. 214 Налогового кодекса, подлежат налогообложению вклады:

- в рублях, если годовой показатель превышает ставку рефинансирования на 5 п. п.;

- в иностранной валюте, если показатель выше 9%.

В 2020 году ЦБ РФ утвердил ключевой показатель 6%. Если прибавить 5 п. п. в соответствии с законом, получится 11%. Чтобы прибыль по депозиту облагалась пошлиной, ставка должна быть выше этого показателя.

Однако в настоящее время компании не предлагают клиентам такой доходности. Максимально можно получить 7−8% годовых. Именно такой показатель предлагают Газпромбанк, Совкомбанк, Россельхозбанк для рублевых программ. Если же говорить о валютных депозитах, то их доходность, независимо от курса, не превышает показателя в 2% годовых.

Как уплачивается налог

На практике налогообложение вкладов в нашей стране не действует. Это связано с тем, что отечественные компании предлагают слишком низкую доходность. Но как должна происходить уплата таких взносов? Предположим, что ставки значительно превышают ключевой показатель. В таком случае все расчеты при уплате взноса производит сам банк. Он же и удерживает необходимую сумму. В иных случаях вкладчик подает декларацию в ИФНС. В случае получения прибыли от депозита хлопот у физического лица гораздо меньше. Клиент может запрашивать у банка отчеты по уплате НДФЛ. Финансовое учреждение обязано предоставлять клиенту документацию в любой момент.